3月下旬以来流动性持续偏紧,各期限间质押回购全面上行,3月最后一天上交所隔夜回购一度冲高到12.6%。资金面压力加大有多方面原因,除了季末效应外,还有4点考验值得关注,展望4月,资金面仍存多方隐忧。

考验一:银行宏观审慎考核

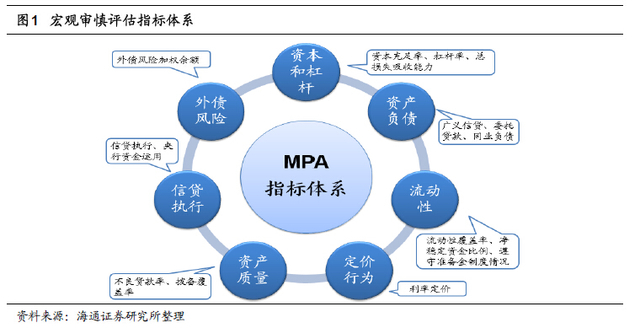

2016年起,央行将差别准备金动态调整和合意贷款管理机制升级为“宏观审慎评估体系”(MPA),明确对金融机构将从资本和杠杆情况、资产负债情况、流动性、定价行为、资产质量、外债风险、信贷政策执行等七大方面全面监管。

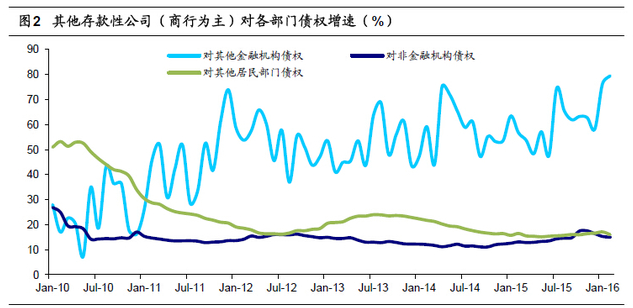

从MPA的细则来看,对于资产负债情况的考核中,从以往的关注狭义贷款转向广义信贷,银行在临近季末需考虑控制广义信贷增速以达标。由于MPA将债券投资、股权及其他投资、买入返售资产等纳入其中广义信贷,银行可通过短期减少买入返售资产等途径压低某一时点的广义信贷增速,表现为降低债券回购融出规模,以及对非银机构减少资金融出,从而加大资金面压力。

那么机构在季末减少广义信贷增速的动力来自哪里?MPA评估体系的激励约束措施主要通过实施差别准备金利率来实现,各机构根据MPA的评估结果,划分到不同的档次,在不同的经济环境下,执行相应的准备金利率,意味着处在评档分界线附近的银行有动力通过减少资金融出等方式,获得更高的差额法定利率的收益,也意味着有可能加剧市场上的资金失衡。

但比较而言,中小银行同业负债、金融资产投资占比更大,资产负债情况更脆弱, 更易受MPA监管的约束,大银行作为资金的主要供给方,受到的影响相对较小。考虑到3月末是首次实行一季度一次的MPA评估,央行和市场机构还需要探索和磨合。

考验二:通胀回升,央行投放受制

中国前两月的物价出现明显的回升趋势,不仅降幅缩窄,2月也创下2.3%的19个月新高,其中食品价格明显上涨,而非食品价格中枢也在缓慢抬升。3月以来食品价格轮番上涨,不仅菜价反季节暴涨,猪肉价格也创出5年新高、3月同比涨幅接近40%,反映通胀预期或正显著回升。

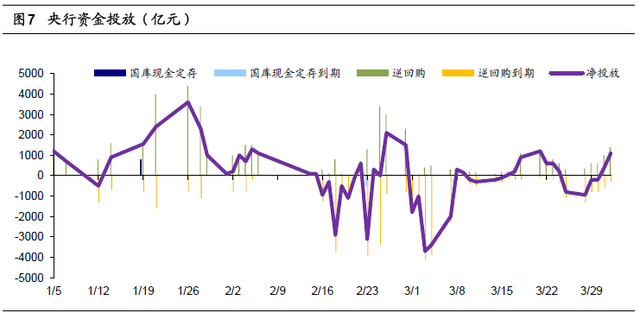

在通胀预期上升的背景下,央行货币投放更加谨慎。央行3月净回笼资金超万亿,且MLF证实询而未发,意味着货币政策或从实际宽松回归稳健。 展望4月,银行体系流动性迎来法定存款准备金上缴、MLF到期、财政存款上缴等冲击,而央行投放是否能完全对冲仍是未知,流动性仍将面临考验。

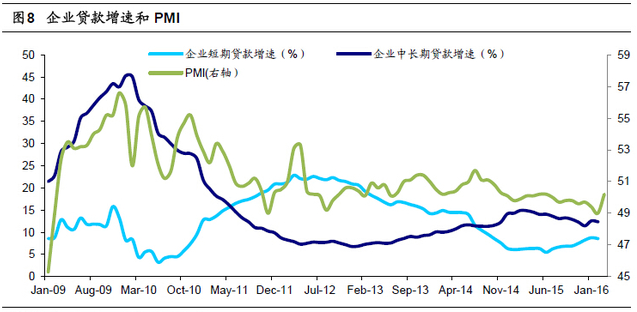

考验三:经济改善,增加资金需求

从基本面角度看,虽然前两月经济开局不佳,但是3月以来经济出现明显改善迹象。3月大幅回升至50.2,重回扩张区间,制造业景气回暖,印证经济改善。经济改善增加资金需求。前期地产销量大幅上升,3月主要23个一二线城市地产销量同比增速高达94%,4月前两天依然高达80%,意味着地产销售配套信贷需求随之上升,而地产调控新政陆续出台,或刺激银行短期加快信贷审批和投放。从数据看,前两个月信贷规模先冲高后回落,但与基建投资和地产销量有关的非居民、居民中长贷仍有稳定增长,意味着3月信贷或重回高位,资金需求上升使得流动性承压。

考验四:债市控杠杆,资金面看央行

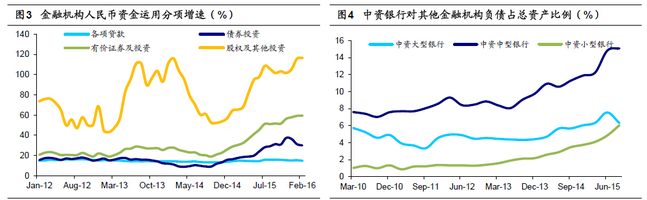

4.1 债市杠杆提升,资金需求扩大

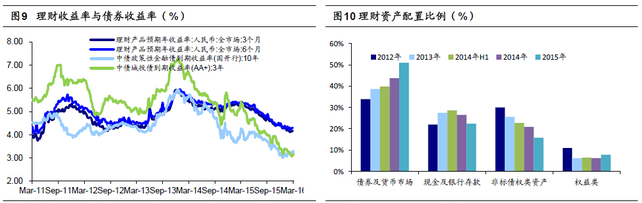

14 年以来债券市场经历了两年牛市,在收益率大幅下行的背后,是仍高企的负债端成本。数据显示,16年3月,6个月期限的银行预期收益率仍达4.3%,其下行幅度不及资产端的债券收益率下行幅度。为了弥补资产和负债之间的利率倒挂,加杠杆成为当前机构增强债券收益的重要方式。

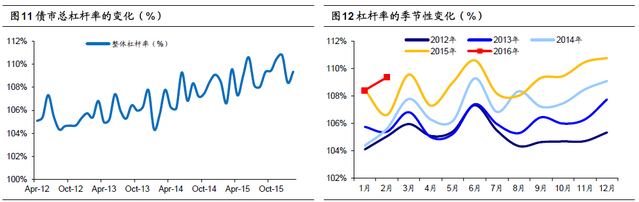

据我们测算,债市总杠杆率一般维持在105%-110%左右,但14年以来逐渐走高,15年末是近几年峰值、达到110.5%。16年2月,债市总杠杆在109.4%左右,从季节性比较来看,16年1-2月杠杆虽比15年末回落,但高于往年同期,这意味着16年债市杠杆明显提升。

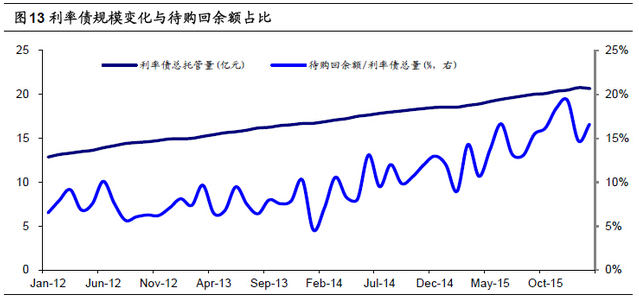

具体来看,16年2月交易所杠杆在126%左右,低于15年年初130%以上的水平,但16年2月银行间杠杆率达到108%,远高于过去几年的同期水平,仅比15年12月下降1个百分点,而银行间待购回余额也从15年初的2万亿上升至当前的3.4万亿, 融资需求明显扩大。

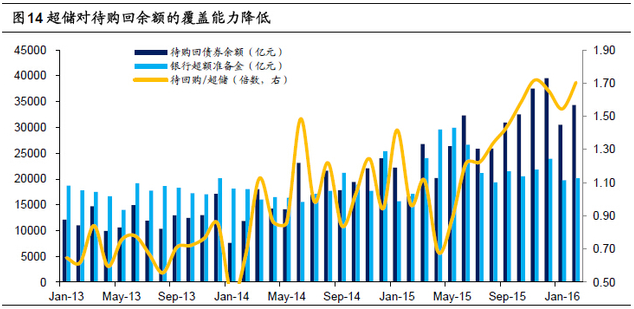

4.2 银行自身资金供给能力下降

16年1季度,据我们测算,代表资金(潜在)供给来源的银行超储在2万亿左右徘徊,待回购余额与超储之比从15年6月的1倍左右上升至16年3月的1.7倍左右。面对不断扩大的回购资金需求,银行自身可用于回购供给的资金并未显著增多,资金供给更多依赖于央行的流动性投放,回购资金的供需不匹配本身会造成货币利率上行。

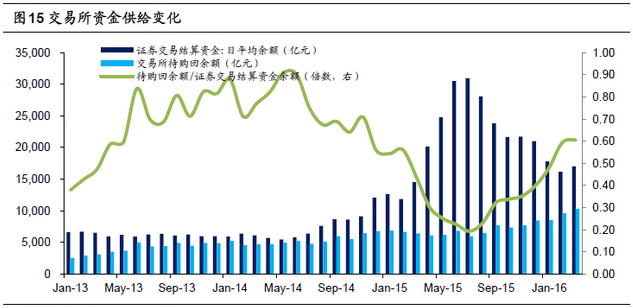

交易所市场方面,16年3月证券交易结算资金的日平均余额在1.7万亿左右,较15年6月的3万亿下滑,但代表需求的交易所待回购余额在1万亿左右,交易所资金供需相对较好于银行间,但仍易受到股市波动带来的个人资金融出变化,和银行间资金面的影响。

4.3 债市控杠杆,资金面仍看央行

3月末,央行首次MPA考核期间,由于广义信道包含回购、信贷、债券投资,考核会限制银行回购融出规模,使得资金面承压。

但央行也并没有像1-2月一样通过MLF等流动性工具大量补充资金,逆回购也仅适量投放,使得月末资金持续紧张,货币利率大幅上行。在通胀升温、贬值压力之外,我们认为债市控杠杆也是央行有意维持资金面紧平衡的一大原因。

当前经济下滑,资产收益率下降,但机构还能够满足理财4%左右的负债成本,主要依靠杠杆收益和资本利得,而杠杆收益的背后是稳定的回购利率,也就是赚央行放水的钱。

但过度的放水只会催生价格泡沫和过高的杠杆,回想13年钱荒和15年股灾的经验,防范杠杆风险是必要的。而当前央行的确也有摸底金融机构杠杆的意向,加上MPA考核期间并未大量放水,侧面印证央行或适度债市控杠杆,也是造成本次资金面紧张的可能原因。 |